央視網消息:海關數據顯示,2025年1至4月,我國貨物貿易進出口總值14.14萬億元,同比增長2.4%。近期,各地各部門同心聚力,有效應對外部沖擊,外貿延續平穩增長態勢。其中,針對一些外貿企業訂單縮減、資金回籠困難等問題,各地創新金融服務,用“真金白銀”為企業紓困解難。

在廣西憑祥產業園夏石片區,這家水果加工企業投資2000萬元研發無添加果干生產線。然而,巨額研發投入使企業突然面臨資金短缺難題。就在研發面臨中斷之際,銀行和政府性融資擔保機構及時伸出援手,以企業出口訂單、應收賬款等作為授信依據,向企業發放300萬元“邊貿貸”貸款。

“邊貿貸”是當地專為從事邊境貿易的企業和個人創新打造的低利率金融產品。針對企業“輕資產、缺抵押”的普遍情況,廣西融資擔保集團與銀行協作建立了擔保“邊貿貸”服務體系,單戶授信額度最高達1000萬元。

廣西融資擔保集團有限公司董事長王相軍介紹,他們大幅簡化了邊貿企業貸款審批流程,擔保機構與銀行審批雙軌并行,將傳統1到2個月的放款周期壓縮至7個工作日以內。

中國農業銀行廣西壯族自治區分行行長張清介紹,梳理出來有70多個企業有需求,目前已經向6個企業投放了4000多萬元。

針對不斷變化的國際外貿形勢,各地加大金融創新,加力穩外貿。深圳集聚了全國最多的跨境電商主體,受當前不確定不穩定因素影響,部分跨境電商企業出現“有單不能接”“有單不敢接”的情況。為此,當地多家保險公司創新成立共保體,在深圳落地全國首單“跨境電商保”,為跨境電商境內采購提供信用保障。

與此同時,國家金融監督管理總局要求各地指導金融機構對中小企業不抽貸、不斷貸。在江蘇揚州,當地金融監管部門梳理了76項外貿企業金融產品,推動信息直達基層。

揚州金融監管分局局長吉明介紹,聚焦27家對美出口1000萬美元以上重點企業融資變化,續貸安排、貸款利率等8類指標,做好上半年到期的相關貸款續貸安排和降成本等紓困措施。

建立風險共擔機制 精準服務小微外貿企業

針對小微外貿企業面臨的訂單萎縮、資金鏈緊張等問題,金融機構如何精準服務?浙江湖州安吉縣有近千家小微外貿企業,那里的情況如何?

在湖州安吉縣這家家居產品生產銷售的小微企業,成品倉庫內沙發椅產品的箱子堆得滿滿當當。

某家居企業負責人張文杰介紹,他們企業出口美國的占比在80%左右,受關稅影響,倉庫已經積壓了800多萬元的貨物。眼下,企業正在通過拓展海外市場和轉內銷來穩訂單,然而由于資金沒有回籠,讓他們陷入困境。

正當張文杰犯愁時,當地的兩家金融機構找上了門。在企業調研了解情況后,中國進出口銀行與湖州銀行緊密協作,很快就給企業發放了150萬元的小微企業風險共擔轉貸款資金。

傳統金融機構出于風險考量,往往對小微外貿企業設置較高的融資門檻。作為政策性金融機構的中國進出口銀行,通過與當地商業銀行建立風險分擔機制,推出風險共擔轉貸款業務,主要服務制造業、跨境電商等小微外貿企業。

中國進出口銀行浙江省分行副行長陸美華介紹,下一步,他們將加大轉貸投放力度,更好匹配小微外貿企業“短、頻、快”的資金需求。

2025年1—4月,中國進出口銀行新發放小微外貿企業風險共擔轉貸款150億元,余額較年初增長10%,高于全行貸款平均增速。

出口信保破解外貿企業“接單難 避險難”

據了解,出口信用保險被各地納入了穩外貿工作機制。出口信保都能為企業做什么,又是如何幫助企業破解“接單難、避險難”的問題?

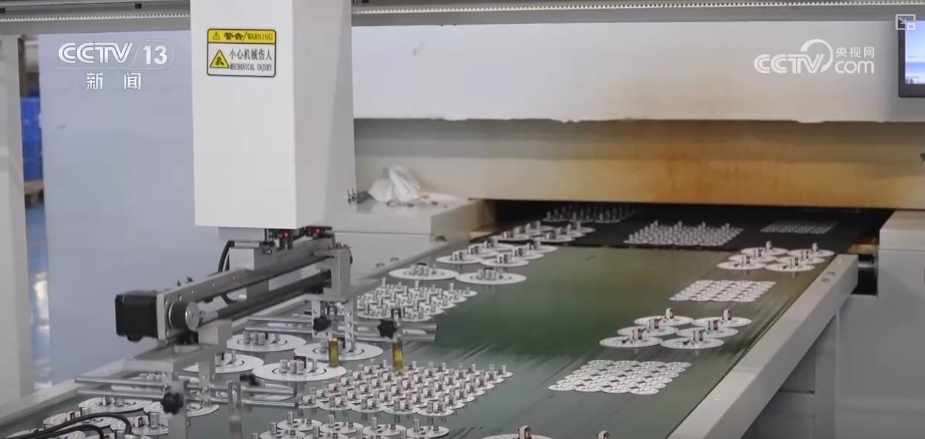

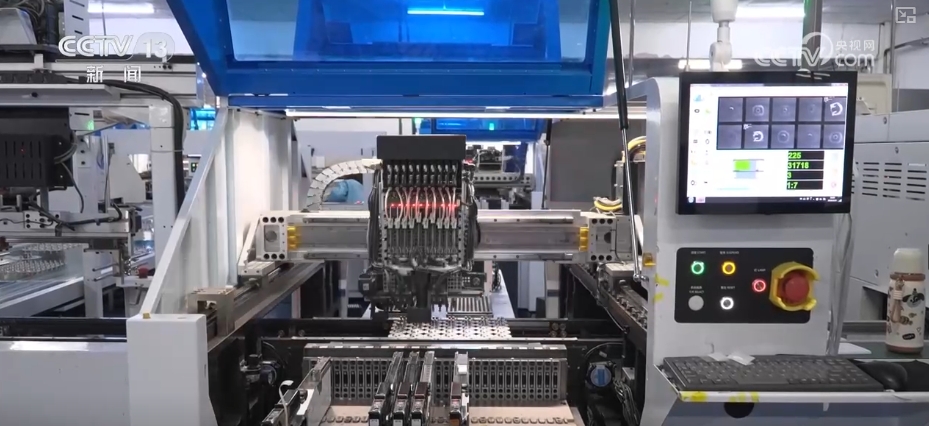

在江蘇泰州這家國家級專精特新“小巨人”企業,60%左右的產品銷往歐美等70多個國家和地區。受國際貿易關稅波動影響,企業海外貿易風險增加。為防止海外買家惡意違約取消訂單,中國信保為企業加保出運前保險,同時“量身定制”國內貿易信用險方案,助力企業轉內銷。

受美國加征關稅影響,江西靖安這家照明電器企業不得不去開拓新的海外市場,但是陌生的新市場也讓企業面臨更多風險。

為了給外貿企業吃下“定心丸”,當地政府聯合中國信保構建了“政策+市場”雙驅動的風險防控網絡,覆蓋買方違約、匯兌限制、政治風險等核心痛點。

靖安縣工信科技商務局外貿科長徐朦介紹,從訂單簽約到貨款回籠,出口信用保險覆蓋貿易全鏈條,企業不用再為“不可控風險”買單,自然能放開手腳開拓市場。

央視網消息:海關數據顯示,2025年1至4月,我國貨物貿易進出口總值14.14萬億元,同比增長2.4%。近期,各地各部門同心聚力,有效應對外部沖擊,外貿延續平穩增長態勢。其中,針對一些外貿企業訂單縮減、資金回籠困難等問題,各地創新金融服務,用“真金白銀”為企業紓困解難。

在廣西憑祥產業園夏石片區,這家水果加工企業投資2000萬元研發無添加果干生產線。然而,巨額研發投入使企業突然面臨資金短缺難題。就在研發面臨中斷之際,銀行和政府性融資擔保機構及時伸出援手,以企業出口訂單、應收賬款等作為授信依據,向企業發放300萬元“邊貿貸”貸款。

“邊貿貸”是當地專為從事邊境貿易的企業和個人創新打造的低利率金融產品。針對企業“輕資產、缺抵押”的普遍情況,廣西融資擔保集團與銀行協作建立了擔保“邊貿貸”服務體系,單戶授信額度最高達1000萬元。

廣西融資擔保集團有限公司董事長王相軍介紹,他們大幅簡化了邊貿企業貸款審批流程,擔保機構與銀行審批雙軌并行,將傳統1到2個月的放款周期壓縮至7個工作日以內。

中國農業銀行廣西壯族自治區分行行長張清介紹,梳理出來有70多個企業有需求,目前已經向6個企業投放了4000多萬元。

針對不斷變化的國際外貿形勢,各地加大金融創新,加力穩外貿。深圳集聚了全國最多的跨境電商主體,受當前不確定不穩定因素影響,部分跨境電商企業出現“有單不能接”“有單不敢接”的情況。為此,當地多家保險公司創新成立共保體,在深圳落地全國首單“跨境電商保”,為跨境電商境內采購提供信用保障。

與此同時,國家金融監督管理總局要求各地指導金融機構對中小企業不抽貸、不斷貸。在江蘇揚州,當地金融監管部門梳理了76項外貿企業金融產品,推動信息直達基層。

揚州金融監管分局局長吉明介紹,聚焦27家對美出口1000萬美元以上重點企業融資變化,續貸安排、貸款利率等8類指標,做好上半年到期的相關貸款續貸安排和降成本等紓困措施。

建立風險共擔機制 精準服務小微外貿企業

針對小微外貿企業面臨的訂單萎縮、資金鏈緊張等問題,金融機構如何精準服務?浙江湖州安吉縣有近千家小微外貿企業,那里的情況如何?

在湖州安吉縣這家家居產品生產銷售的小微企業,成品倉庫內沙發椅產品的箱子堆得滿滿當當。

某家居企業負責人張文杰介紹,他們企業出口美國的占比在80%左右,受關稅影響,倉庫已經積壓了800多萬元的貨物。眼下,企業正在通過拓展海外市場和轉內銷來穩訂單,然而由于資金沒有回籠,讓他們陷入困境。

正當張文杰犯愁時,當地的兩家金融機構找上了門。在企業調研了解情況后,中國進出口銀行與湖州銀行緊密協作,很快就給企業發放了150萬元的小微企業風險共擔轉貸款資金。

傳統金融機構出于風險考量,往往對小微外貿企業設置較高的融資門檻。作為政策性金融機構的中國進出口銀行,通過與當地商業銀行建立風險分擔機制,推出風險共擔轉貸款業務,主要服務制造業、跨境電商等小微外貿企業。

中國進出口銀行浙江省分行副行長陸美華介紹,下一步,他們將加大轉貸投放力度,更好匹配小微外貿企業“短、頻、快”的資金需求。

2025年1—4月,中國進出口銀行新發放小微外貿企業風險共擔轉貸款150億元,余額較年初增長10%,高于全行貸款平均增速。

出口信保破解外貿企業“接單難 避險難”

據了解,出口信用保險被各地納入了穩外貿工作機制。出口信保都能為企業做什么,又是如何幫助企業破解“接單難、避險難”的問題?

在江蘇泰州這家國家級專精特新“小巨人”企業,60%左右的產品銷往歐美等70多個國家和地區。受國際貿易關稅波動影響,企業海外貿易風險增加。為防止海外買家惡意違約取消訂單,中國信保為企業加保出運前保險,同時“量身定制”國內貿易信用險方案,助力企業轉內銷。

受美國加征關稅影響,江西靖安這家照明電器企業不得不去開拓新的海外市場,但是陌生的新市場也讓企業面臨更多風險。

為了給外貿企業吃下“定心丸”,當地政府聯合中國信保構建了“政策+市場”雙驅動的風險防控網絡,覆蓋買方違約、匯兌限制、政治風險等核心痛點。

靖安縣工信科技商務局外貿科長徐朦介紹,從訂單簽約到貨款回籠,出口信用保險覆蓋貿易全鏈條,企業不用再為“不可控風險”買單,自然能放開手腳開拓市場。